I pattern doppio tre nel Forex

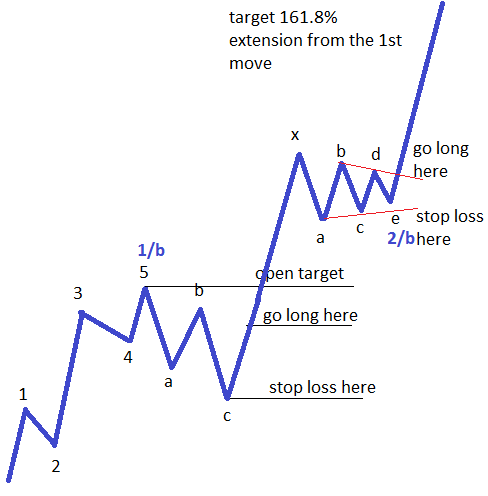

Uno dei pattern più comuni in esecuzione, se non il più comune, è il cosiddetto double three. Esso appare spesso come seconda onda in un movimento impulsivo e, in questo caso, la terza onda da seguire è sempre estesa. Il prezzo a seguire dovrebbe essere pari ad almeno un 161,8% rispetto alla lunghezza della prima onda e dovrebbe presentare ritracciamenti limitati o inesistenti. Vuol dire che è molto probabile che per la terza onda, la struttura a cinque onde di grado inferiore, questa volta avrà anche una correzione. Il nome di questa correzione informa su cosa aspettarsi, nel senso che la parola “doppia” segnala che sta per formarsi una correzione complessa. Questa, a causa della sua natura running, avrà un’onda x che dovrebbe estendersi oltre il 61,8% se confrontata con la precedente onda correttiva. Il più delle volte, l’onda x effettivamente ritraccerà l’intera correzione precedente e sarà uno zigzag doppio o un triplo, o una combinazione di qualche tipo. In ogni caso, l’onda x poterà molti a pensare che la terza onda sia già iniziata, il che è un errore cruciale.

Trading su un pattern doppio tre

Entrare nel trade quando si supera il 61,8% del ritracciamento

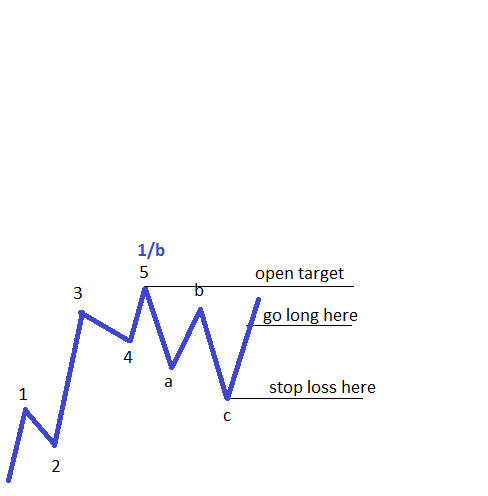

Il modo il modo migliore per fare trading sui pattern doppio tre dipende dal movimento precedente la formazione del modello. Tale movimento deve essere una struttura a cinque onde, e pertanto può essere solo la prima onda di un movimento impulsivo di un grado maggiore, o l’onda di un zigzag di grado maggiore. Il conteggio precedente ha un’importanza relativa, purché si tratti di un’onda impulsiva. Pertanto, prima di decidere se una correzione è un doppio tre, è necessario assicurarsi che il movimento precedente sia un’onda impulsiva. Se la risposta è affermativa, allora quell’onda impulsiva andrà corretta. Questo è il compito della prima correzione, ossia la prima parte del pattern doppio tre complessivo. Bisogna ricordare che in questo momento non si sa se il mercato stia formando una correzione running o no: tutto quello che sappiamo è che una struttura di cinque onde è stata seguita da una correzione. La prossima cosa da fare è vedere se il movimento che segue la correzione ritraccia più del 61,8% di essa. Se è così, è un segno precoce di una possibile correzione running di grado maggiore, e si consiglia di eseguire una prima trade quando il ritracciamento supera l’80%. Il take profit andrebbe lasciato aperto, visto che bisogna scoprire la fine esatta del pattern doppio tre prima di calcolare l’eventuale estensione. Lo stop loss andrebbe invece piazzato alla fine della prima fase correttiva del doppio tre.

Aggiungere un trade quando la trentine B-D si spezza

L’attenzione si sposta ora sulla fase seconda correttiva del doppio tre, la quale è quasi sempre un triangolo. L’onda x dovrebbe essere una correzione aggressiva, estendendosi oltre la fine dell’onda impulsiva precedente, e dovrebbe essere piuttosto veloce rispetto al movimento precedente. Un triangolo è definito dalle linee di trend a–c e b–d che sono tracciate dalla fine delle rispettive onde: il momento chiave è la rottura della trendline b-d. Questo fenomeno indica infatti che il triangolo è completato. Tuttavia, secondo il processo logico descritto, quando il triangolo viene rotto significa che anche il doppio tre complessivo è stato completato. Questo ci dà la fine della seconda onda nell’onda impulsiva di grado maggiore o l’onda b nello zigzag di grado maggiore. Si dovrebbe quindi eseguire una seconda trade quando si spezza la trendline b – d e, se tale linea è visibile prima della rottura del triangolo, si può optare per un ordine pendente per essere sicuri di non perdere la trade. Il take profit dovrebbe essere dato dalla lunghezza della prima onda impulsiva o dalla struttura a cinque onde che precedeva il doppio tre. Misurando tale struttura a cinque onde con uno strumento di Fibonacci e scoprendo il punto del 161,8%, si può avere un’idea circa la distanza minima che il prezzo raggiungerà per l’onda c che seguirà il doppio tre. Tale distanza va proiettata dalla fine del triangolo che completate il doppio tre, e alla fine di essa si troverà il take profit per entrambi i trade attualmente aperti.

Queste correzioni running sono talmente efficaci che la maggior parte del tempo il prezzo supera il livello del 161,8%, arrivando fino al 261,8% e anche oltre. Il 161,8% è la distanza minima da percorrere affinché la terza onda sia di fatto un’onda estesa. Nel caso in cui il doppio tre sia in realtà l’onda b di un zigzag, l’onda c a seguire dovrebbe terminare intorno al livello del 161,8%, anche se in questo caso non è necessaria un’estensione.

Migliori e più affidabili broker forex nel 2024

Other educational materials

- Different Fibonacci Levels Important When Trading with Elliott

- Trading Different Types of Extended Waves

- Placing Pending Orders When Trading with Elliott

- How to Trade 2nd and 4th Waves

- The All-Important B Wave Retracement

- What Are Corrective Waves?

Recommended further readings

- Primary commodity prices, manufactured goods prices, and the terms of trade of developing countries: what the long run shows. Grilli, E.R. and Yang, M.C., 1988. The World Bank Economic Review, 2(1), pp.1-47.