トレードのエントリーとエグジット

トレードにエントリーし、エグジットする

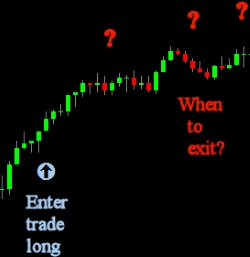

トレードのエントリーとエグジットには2つの方法があります:成行、あるいは指値注文を使うこと。成り行き注文でトレーディングを行うことは、トレーダーがトレードにエントリーするために単にブローカーが表記する通貨のクオートを使用するということを意味します。エグジットも将来のいつか、成り行きで全く同じように行うことができます。成り行きでトレードにエントリーすることは完璧に良いですが、トレードからエグジットするためには、指値利益確定とストップロス注文を使うべきです。上記のSNBの例のようなブローカーが注文を通すことができない場合、どのようなポイントにストップロス注文を使うべきか尋ねるかもしれません。正しい答えは、SNBの出来事はある種ブローカー業界において前例のないイベントであり、大半のブローカーは自社の決算においてクライアントの損失を取りました。これは、ブローカー企業が稀なことについて注意しており、クライアントを利害を最初に考えていることを示す一般的な対応として行われました。一般的な信念があるのにも関わらず、ブローカーはクライアントが行う取引から利益を得ているため、クライアントの資金を追っているわけではありません。この観点では、利害は運用中のポジションをいじくりまわすというよりは、むしろクライアントに活発に取引してもらうことにあります。トレードからエグジットする時にストップロスや利益確定が必須である場合、トレードへのエントリーは複数の方法で行うことができます。

買いの逆指値注文

指値注文を使うことは既に完了している分析に従うということです。これは、トレーダーがテクニカルやファンダメンタルの観点から将来のレベルに関する考えがあるということを意味します。将来のレベルがテクニカル分析の結果である場合、トレーダーはサポートやレジスタンスレベルで買いたい、あるいは売りたいと思います。一方、それがファンダメンタル分析の結果である場合は、トレーダーは、例えば市場の予想に合っているかどうかなど、経済発表の結果に基づいて買いたい、あるいは売りたいと思います。トレーダーがより上の高値で買いたいと思う場合、買いの逆指値注文を出してそれを行います。外国為替市場が予期したい形で動き、週5日24時間画面に張り付くことができないため、そうした注文が必要となります。その注文が出されたときには、将来の利益確定とストップロスも設定することができ、買いの逆指値注文が有効になるまで、その注文はブローカーから自動的に通されます。

買いの指値注文

買いの指値注文は、現在のものと比較した時に買いが低いレベルで行われるという唯一の違いがあるものの、買いの逆指値注文に似ています。そのため、買いが将来のサポートレベルで行われるか、トレーダーが長い時間枠から分析し、現在、市場価格の下にある特定のエリアで買いたいと思うかのいずれかです。

売りの逆指値注文

売りの指値注文は、市場が崩れて、重要なサポートをブレイクすると確信している時に行われます。例としては、市場が収縮三角形、あるいは三角形が完成する時までに低いレベルを求める他のパターンで持ち合いとなっている場合、売りの逆指値注文をパターンの低い部分で出すことがすべきことです。このようにして、トレーダーは、大きなトレンドが再び下げ始めると、ブレイクされたパターンから利益を得ます。

売りの指値注文

売りの指値注文は、売りがより高いレベルで行われることを意図している時に行われます。通常、この種のトレーディングは強気のトレンドでトレーダーがトップを選ぶ、あるいは経済イベントやリリースにより動きを衰えさせる意図を伴います。トップやボトムを選ぼうとすることはリスキーなアプローチですが、それはストップロスがヒットしないことを前提に、本当に報われます。

執行に影響する他の要因

近年、ブローカー業界は、オンラインの一般向けトレーディングがどこでも提供されているため、大きく変化しました。単にインターネットの接続があれば、誰もがデスクトップPCやスマホから金融市場にアクセスすることができます。ブローカーの末端でのテクノロジーも変化し、今はブローカーは指値注文の市場での執行を提供することができます。これは素晴らしく、誠実なものですが、それはトレーディングスタイルにより、誤解を招くものとなりえます。例えば、米国の非農業部門雇用者数がリリース間近であり、EUR/USDペアは1.1230と1.1250の間の小さいレンジでトレードされていると想定してみましょう。私は強気であり、高値ブレイクで買いたいと思っているため、1.1260での買いの逆指値を行います。しかし、私はスキャルパーであり、わずか10ピップの利益確定を目指します。それで、1.1270での利益確定をセットします。これまでのところそれで大丈夫です。市場の執行での問題は、市場が早く動くため、ブローカーはおそらく1.1263以上で買いの逆指値を通し、1.1270でエグジットします。これがスリッページと称されます。そのため、追加のコストとしての手数料やスプレッドは言うまでも無く、10ピップスの代わりにわずか7ピップスとなりました。結局のところ、トレーディングプランを実行しているという想定のため、指値注文を使うことを推奨します。これは、トレーディングは気まぐれなものではなく、結局生き残るチャンスが高まることが意味します。

2024 時点で最善で最も信頼される外国為替ブローカー

Other educational materials

- How Do I Make a Profit from Forex Trading?

- Forex Market Terminology

- Profit from Forex Trading Using Different Trading Styles

- How to Set Up an Expert Advisor

- HFT (High-Frequency Trading) in Forex Markets

- Trading Sessions and Their Importance

Recommended further readings

- Mathematical Foundations of Realtime Equity Trading. Malyshkin, V. G., & Bakhramov, R. (2015). Liquidity Deficit and Market Dynamics. Automated Trading Machines. Liquidity Deficit and Market Dynamics. Automated Trading Machines.(September 13, 2015).

- “Exchange rate effects on the volume and variability of trade flows.” Barkoulas, John T., Christopher F. Baum, and Mustafa Caglayan. Journal of International Money and Finance 21, no. 4 (2002): 481-496.